ファーマ-フレンチの3ファクターモデルとは

「ファーマ-フレンチの3ファクターモデル」という理論を聞いたことがある人はどれほどいるでしょうか?

これは、「ユージン・ファーマ」と「ケネス・R・フレンチ」の2人よって提唱された理論で、ある「3つの要因」によって、株価収益率(≒投資の期待リターン)が説明できるとされているモデルです。

ユージン・ファーマ(Eugene F. Fama)は金融経済学を専門とするアメリカの経済学者。本記事で解説する3ファクターモデルを含めた資産価値の実証研究が評価され、2013年にはノーベル経済学賞を受賞。

パッと見は複雑で難解な理論ですが、きちんと理解できれば、その中身は非常にシンプルでわかりやすく、わたしたちが普段実践する投資にも当てはめやすい非常に重要な理論であることがわかります。

そこで今回は、この『ファーマ-フレンチの3ファクターモデル』をわかりやすく解説し、そこからわかる投資の真髄を紐解いていきたいと思います。

ファーマ-フレンチの3ファクターモデルの概要

では『3ファクターモデル』について具体的に掘り下げていきましょう。

Wikipediaを見ると、このモデルについては以下のように記されています。

参考:ファーマ-フレンチの3ファクターモデル – Wikipedia

・・・・なんのことを言っているのかさっぱりわかりませんね…

これでは難しすぎますし、正直読む気にも理解する気にもなりません。もう少し噛み砕いていきたいと思います。

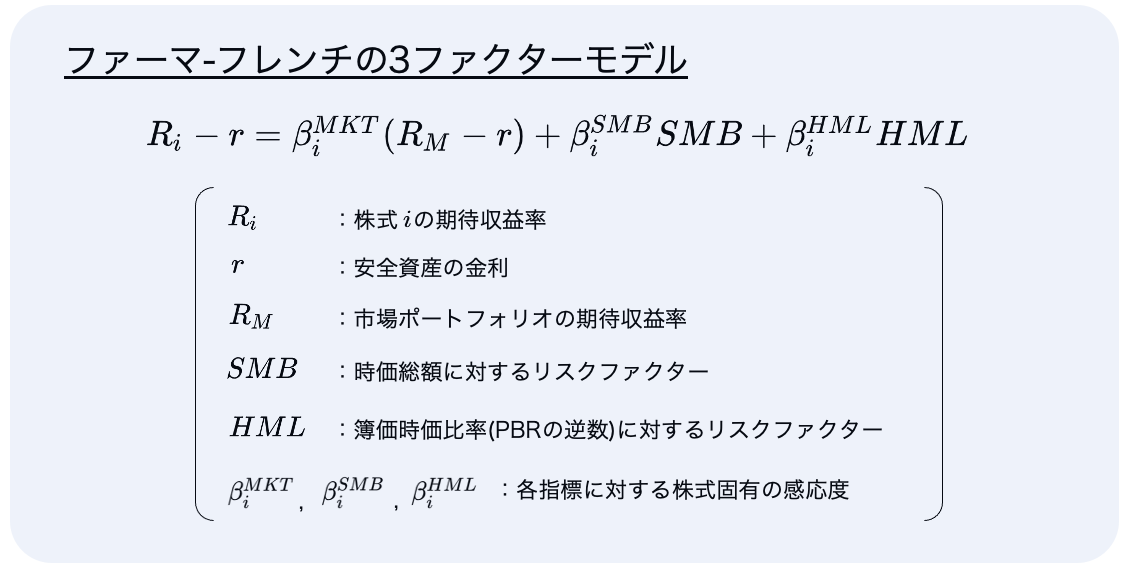

ここで知りたいのは「ある株式iの期待収益率=どれくらい儲かるか」です。

それに関係しているのが、

- Rm:市場ポートフォリオの期待収益率

- SMB:時価総額に対するリスクファクター

- HML:簿価時価比率に対するリスクファクター

の3点(と金利r)とされています。

株価収益率を決める3つの要因

1つ目の「Rm:市場ポートフォリオの期待収益率」とは、いわゆる市場の成長具合のことです。

日本ではTOPIXや日経平均、アメリカではS&P500やNASDAQなど、それぞれの置かれている市場やその指数の成長がそれにあたります。

2つ目の「SMB:時価総額に対するリスクファクター」とは、より時価総額が小さい小型株の方が儲かりやすいという性質がどの程度影響するかを加味したものです。

これを「小型株効果」と言います。

時価総額の小さい小型株の方が、大型株よりも収益率が相対的に高くなりやすいことが、金融の歴史から明らかになっています。

小型株の方が注目度が低いため割安に放置されやすいためや、今後の成長余地が大きく収益性が期待できるなど、様々な要因が考えられていますが、あくまでもアノマリー(経験則)とされており、理論的には証明されていません。

3つ目の「HML:簿価時価比率に対するリスクファクター」は、よりPBRの低い(割安な)株式の方が、PBRの高い(割高な)株式よりも収益性が高くなるという性質を加味しています。

これを「バリュー効果(Value Effect)」と言います。

簿価や配当に対して時価総額が低い割安株の方が割高な株式よりもリターンが高くなる現象のことを指します。

割安株は、過去の一時的な業績不振などを背景にそのまま低価格で放置されている場合が多く、また非合理に悲観的に評価される傾向があるため、将来的にそれが解消されたときに大きく値が上がると考えられています。

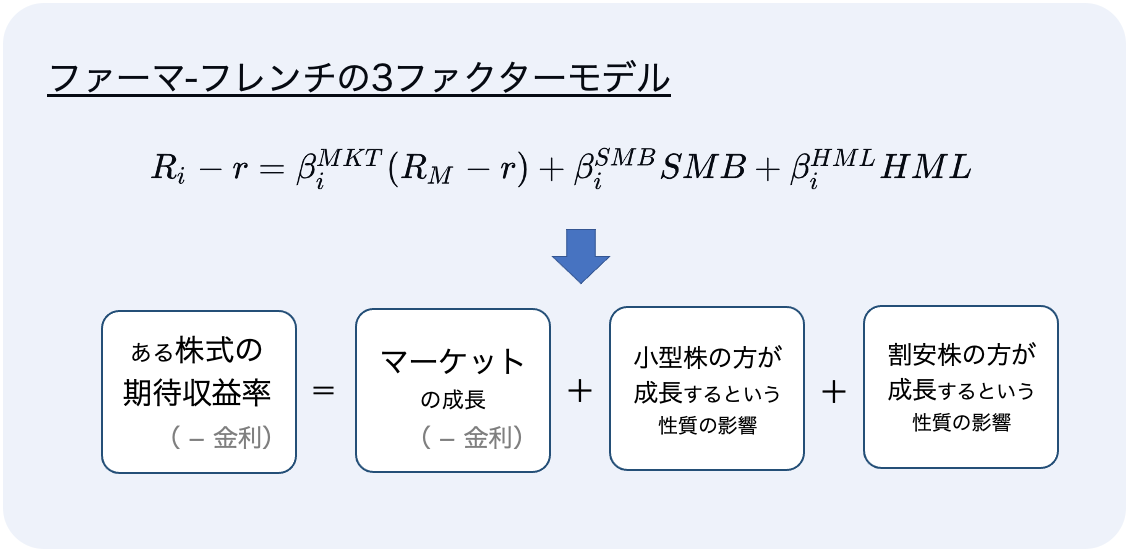

ここまでの解説を踏まえて、改めて3ファクターモデルを読み直してみると以下のようになります。

数式で出されると難しく見えますが、要するに「その株価がどの程度儲かるか」は

- マーケットの成長

- 小型株の方が成長しやすいという性質

- 割安株の方が成長しやすいという性質

の3つのポイント(と金利)によって判断することができる

という理論が、ファーマとフレンチの提唱したモデルです。

この理論のポイント – 小型株とバリュー株 –

さて、この理論はノーベル経済学賞受賞のきっかけとなるほど、多方面で評価されその有用性が示されていますが、このモデルの根幹には

- 小型株効果:小型株の方が大型株よりも成長する

- バリュー効果:割安株の方が割高株よりもリターンが高くなる

という2つの重要な理論が前提になっています。

この2つの理論「小型株効果」と「バリュー効果」を前提にした、3ファクターモデルが評価されるということは、これらの理論が信頼に値するという評価にもつながります。

投資初心者や一般の投資家の多くは、ついつい「有名企業」や「成長している=株価が上がっている会社」に投資してしまいたくなりますが、実はこれらは完全に逆効果です。

素人はついつい「大企業」や「成長」というキーワードに引っ張られてしまいがちですが、本来は「割安な小型株」こそ、最も魅力的で高い収益性が期待できます。

なかなか取っ付きにくい面もあるかもしれませんが、感覚や表面的な情報だけに頼るのではなく、時には理論について学ぶことも重要でしょう。

有名企業(大企業)➡︎ 中小企業

株価が上がっている会社(割高株)➡︎割安で放置されている株

割安株・小型株への投資方法や、それを専門にしているヘッジファンドについて、以下の記事でも詳しく解説しているのでぜひこちらも参考にしてみてください。

https://worlandchamber.com/bm-capital-real/

BMキャピタル

BMキャピタル  オリエントマネジメント

オリエントマネジメント  ひふみ投信

ひふみ投信